この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

「子どもが生まれたら、学資保険に入らなきゃ!」

「どこの学資保険が一番いいんだろう?」

赤ちゃんが生まれたorこれから生まれるご家庭では、学資保険を検討するのが当たり前になっています。

『学資保険 返戻率 ランキング』なんてワードで検索してませんか?

でも、ちょっと立ち止まって、学資保険のポイントを一度押さえておきましょう。

- 学資保険を選ぶなら「保障型」よりも「貯蓄型」

- 『みんなが入っている保険=いい保険』ではない

- 学資保険は保険会社が運用しているだけ→じゃあ自分で運用するのもアリ

今回の記事では、そもそも学資保険って何?というところから、おすすめの教育資金準備方法などを書いていきます。

前提条件:そもそも保険とは?

保険って「入っていれば何となく安心」な気がしませんか?

保険は上手に使えばとても便利なものですが、その契約に「何となく」は厳禁です。

現時点ではちょっとした金額(例えば月額保険料)でも、トータルでは大きな支出になります。

そんなインパクト大の『買い物』である保険は、きちんと内容を知っておきましょう。

でも保険って複雑そうだし、正直よく分からんのです…

たしかに複雑な保険も多いよね…保険の使い所を押さえておくといいよ。

- めったに起きない

- 起きたら貯金ではどうにもならない

- いつ起きるかわからない

この原則に従えば、検討できる保険は絞られてきます。

そもそも学資保険(こども保険)とは

さて、本題の学資保険。主な特徴を書き出してみましょう。

- 保護者が死亡しても契約継続&それ以降の保険料払込免除

- 払込保険料より多くの満期保険金がもらえる商品もある(返戻率100%超)

- こどもの死亡保障・医療保障がある商品もある

学資保険を検討される方のニーズの多くは『教育資金づくり』ですね。

なので、返戻率が高い学資保険が人気です。

ほらー!やっぱり人気だし、学資保険いいんじゃん!いいんじゃん!

まあまあ…学資保険の実際のところを考えていこう。

学資保険には大きく2種類ある

学資保険には2種類あります。

- 貯蓄型

…返戻率が保障型よりも高い - 保障型

…返戻率は貯蓄型より低いが、保護者の生命保険を兼ねている

保障型については、保護者が死亡・重度障害の状態になった場合、保険期間満了まで(例えば子が18歳になるまで)給付金をもらうことができます。

これを『育英年金』とか『養育年金』とか名前が付けられています。

年金と名付けられていますが、要は死亡保障なので生命保険とおんなじです。

保障型の学資保険に加入した後、何らかの理由で中途解約した場合、盛大に元本割れして、死亡保障も消滅します。

なので、保障型ではなく貯蓄型を選び、保護者の方の生命保険は別途かける方が合理的です。

なお、生命保険については、かけ捨ての定期保険で十分だと考えています。

子どもの医療保障等はいらない

学資保険の中には、子どもの医療保障や死亡保障が付いているものもあり、その返戻率は基本的に100%を切ります。

(貯蓄分を保障に回すので返戻率が下がるのは当たり前ですが。)

ここでちょっと考えていただきたいのは、「そもそも子どもへの医療保障って必要なの?」ということ。

自治体によって内容は異なりますが、こどもの医療費には助成制度があります。

『乳幼児医療費助成』とか『こども医療費助成』ってやつですね。

中には『22歳以下の医療費は無料』 なんて自治体も。

お住いの自治体のホームページをチェックしたり、窓口へ問い合わせてみることをお勧めします。

このように、こどもの医療費については公的な助成が用意されています。

学資保険に限らず、こどもの医療保障を検討するとしてもその順番はかなり後ろのほうだと考えてOKでしょう。

『加入者が多い』=『優れた保険』ではない

学資保険に加入してる方って多いですよね。でも、ここで注意点。

- 『加入者が多い』=『優れた保険』、というワケではない

保険の有用性はあくまで数字で考えるべきです。

なぜ私たちの社会では学資保険がこんなにも浸透しているのでしょうか?

理由は2つほど考えられます。

- ネーミングが秀逸

- かつては確かにお得だった

ネーミングが秀逸

学資保険のネーミングの鋭さは群を抜いてます。

(保険内容を的確に表しているという意味ではなく、売るためのネーミングとして秀逸だということ。)

これについては『生命保険の嘘〜「安心料」はまやかしだ〜後田 亨(著) 大江 英樹(著)』でも次のように指摘されています。

例えば「学資保険」は、金融商品として史上最強のネーミングだと思います。これほど”目的”がわかりやすく、かつ情に訴える力を持ったネーミングはほかの金融商品ではなかなかありません。「これを買わないやつは親として失格だ」くらいのインパクトを持って消費者に迫ってきます。

そんな鬼キャッチーなネーミングのおかげか、「教育資金準備の方法について60.8%もの人が『学資保険』を選んでいる」という調査報告もあります。

(博報堂こそだて家族研究所『こそだて家族の「小学生ファミリーのお金事情と消費」レポート(2016年実施)』より)

かつては確かにお得だった

次に2つ目の理由について。

こどもが生まれたとき、両親やおじいちゃん・おばあちゃんから、学資保険に入るように勧められたことってありませんか?

昔は学資保険の利回りが良かったので、「学資保険に入っててよかった!」という実感を持っている親世代の方は多いです。

「自分もすごく助かったんだから、アナタも入りなさい」とおすすめする心理というか、親心は理解できますよね。

でも、現代は超低金利時代なので、学資保険の返戻率も当時よりガクッと落ちてます。

このように、私たちが学資保険を身近に感じる背景には、キャッチーなネーミングや、過去良かった時代の名残があるんですね。

返戻率って利回り換算でいくらになるの?

では、学資保険のパフォーマンスを実際の数字で見てみましょう。

指標のひとつは、『返戻率』です。よく「返戻率100%超え!」なんて紹介されてますよね。

単純に、払込保険料総額よりも受け取れる保険金が多ければ100%を超えます。

「0歳時に加入し、18歳まで月々1万円を積み立て、満期学資金を250万円受け取れる」という場合を見てみましょう。

- 月払保険料

…1万円 - 保険料総額

…216万円(1万円×12か月×18年) - 総受取保険金額

…250万円 - 返戻率

…115.7%(250万円÷216万円×100)

返戻率は『総受取保険金額÷保険料総額×100』で計算できます。

この例だと115.7%です。

これを利回りに換算すると、約1.69%になります。普通預金や定期預金と比較すると有利ですね。

しかし、今後金利が上昇しても一度加入した学資保険の返戻率(利回り)は加入時のままです。

これって、どんな影響があるのでしょうか。

金利が上がっていれば物価も上がっていると思われます。インフレです。

満期時に今よりもインフレが進んでいれば、せっかくの受取額も実質的には目減りしてしまうということです。

年金終価係数で利回りを逆算

上で利回りが約1.69%と書きましたが、少し解説しておきます。

(計算の話なので、興味ないよー、という方は読み飛ばしてください。)

年金終価係数(ねんきんしゅうかけいすう)という係数があります。

この係数を使えば、毎年の積立額から将来の元本と利息の合計額を計算できます。

「毎年A万円を積み立てて、利回りB%で複利運用すると、C年後はいくら(D万円)か?」

という場合、Dは「A×年金終価係数」で求められます。

今回の例で考えると次のようになります。

- 毎年の積立額(A)

…毎年の支払保険料 12万円 - 将来の元本と利息の合計額(D)

…満期受取額 250万円 - 何年積み立てるか

…18年(C)

これを式に当てはめてエクセルで計算すると、利回り(B)は約1.69%となりました。

年金終価係数も同様に計算すると20.834と求めることができます。

12万円×20.834=250万円

ですね。

インフレリスクに備えるならNISAで投資もアリ

学資保険はインフレ時に弱いんですが、では、インフレに対応するにはどんな方法があるのでしょうか。

答えのひとつに『投資』があります。

『投資』と聞くと怪しそう…と身構える方も多いんですが、 学資保険も中身は投資です。

学資保険って、契約者が保険料として支払ったお金を保険会社が投資して運用してるんです。

仮にその運用で利益がたくさん出たからといって、その分余計にもらえるわけじゃありません。返戻率は加入時に決まってますからね。(変額タイプの商品を除きます)

また、保険会社もその運営には従業員の給料や事務費などコストがかかります。保険も『会社』ですからね。

そういった費用も、わたしたちが支払う保険料に組み込まれているんです。

だったら、自分で投資して運用することを検討するのもアリではないでしょうか。

ただし、特定の個別株を買う!みたいな投資スタイルはおすすめしません。

おすすめはインデックスファンドでの運用です。NISA(ニーサ)を使ってみてもよいでしょう。

インデックスファンドってなに?

インデックスファンド とは、『株や債権などの詰め合わせセット』です。

投資の経験がなくても、『日経平均株価』や『TOPIX(トピックス)』というコトバは聞き覚えがありますよね。

- 日経平均株価

日本の代表的な企業(トヨタ自動車とか)の225銘柄を平均した指数 - TOPIX

『Tokyo Stock Price Index』の略で、東証一部に上場している企業すべての銘柄から算出される指数

つまり、日経平均株価やTOPIXは日本の市場そのものを表す指数と言えます。

日本経済が上り調子なら指数も上がるし、逆に低迷すれば下がります。

こういった市場平均に連動して値動きする投資商品を『インデックスファンド』といいます。

インデックスファンドはその性質上、価格が急激に上がったり下がったりしません。仮にどこかの会社が倒産しても、市場全体で見ればその影響は小さいからです。

今後、日本がゆるやかに経済成長をしていけばインフレも進みますし、インデックスファンドの価格も上がっていきます。

もちろん、更に低迷すれば投資額よりもインデックスファンドの価格が下がり元本割れする可能性もあります。

インデックスファンドと学資保険の比較

ここで、上に書いた例をもう一度思い出してみてください。

「こどもが0歳時に学資保険に加入し、18歳まで月々1万円を積み立て、満期学資金を250万円受け取れる」という場合。

- 月払保険料:1万円

- 保険料総額:216万円(1万円×12か月×18年)

- 総受取保険金額:250万円

- 返戻率:115.7%(250万円÷216万円×100)

運用利回りは1.69%でしたね。

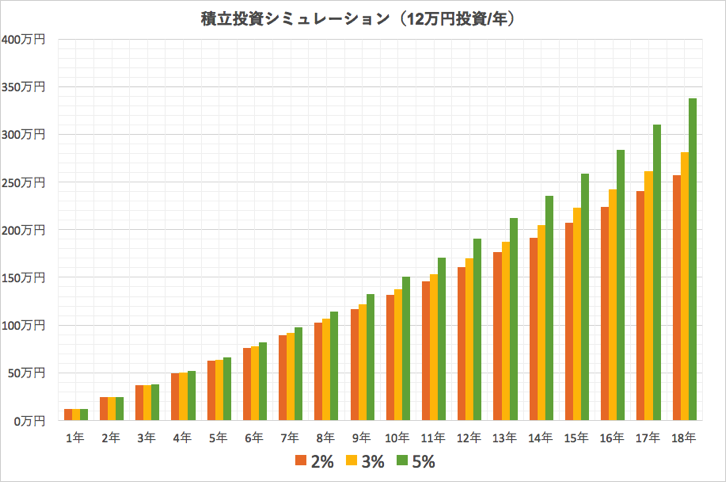

インデックスファンドで同期間、同額を積み立てた場合をシミュレーションしてみましょう。

2%、3%、5%の運用利回りで計算してみました。

- 学資保険:250万円

- 2%運用:257万円

- 3%運用:281万円

- 5%運用:338万円

複利効果でかなり差がでますね。

また、自分で投資して運用していれば『満期』はありません。

こどもが進学しなかった場合は引き続き運用を続けて結婚祝い金にあてるなどの使い方もできます。

まとめ:お金に色は付いていない

さて、学資保険を切り口に教育資金の準備について書いてきました。

改めてまとめておきましょう。

- 学資保険を選ぶなら「保障型」よりも「貯蓄型」

- 『みんなが入っている保険=いい保険』ではない

- 学資保険は保険会社が運用しているだけ→じゃあ自分で運用するのもアリ

なんだか学資保険について後ろ向きなことばかり書いてるようですが、僕は『学資保険はダメ』と伝えたいのではありません。

もし『教育資金の準備は学資保険で』という固定観念があるなら、宣伝や環境によってコントロールされている可能性があるので、自分の家庭にマッチした資産形成方法を考えてみましょう、ということを伝えたいんです。

そもそも、お金に色は付いていません。教育資金だろうが老後資金だろうが、資産は増やしておくに越したことはないですよね。

もちろん、それぞれの目的別に適した資産形成方法はあります。例えば老後資金なら確定拠出年金(イデコ)が適してる…とか。

ただ、このお金はこの方法で貯めなくちゃ!とこだわりすぎることはないんです。

これから学資保険への加入を検討される方も、一度その内容をちゃんと理解し、じっくり考えてみることをおすすめします。

ということで今回はここまで!お疲れさまでした。

他にはこんな記事がおすすめだよ~

オススメの記事